Учимся у Маска и Безоса: куда миллиардеры планируют вкладывать деньги в 2026 году

© Фото: freepik

Несмотря на геополитическую турбулентность и неравномерный рост мировой экономики, крупнейшие частные инвесторы планеты не спешат уходить в защитные активы. Напротив, их стратегия на 2026 год демонстрирует сохранение интереса к риску, сообщает Zakon.kz.

Такой вывод следует из исследования UBS Billionaire Survey 2025, на основе которого журналист и аналитик Бруно Вендетти подготовил обзор для платформы Visual Capitalist.

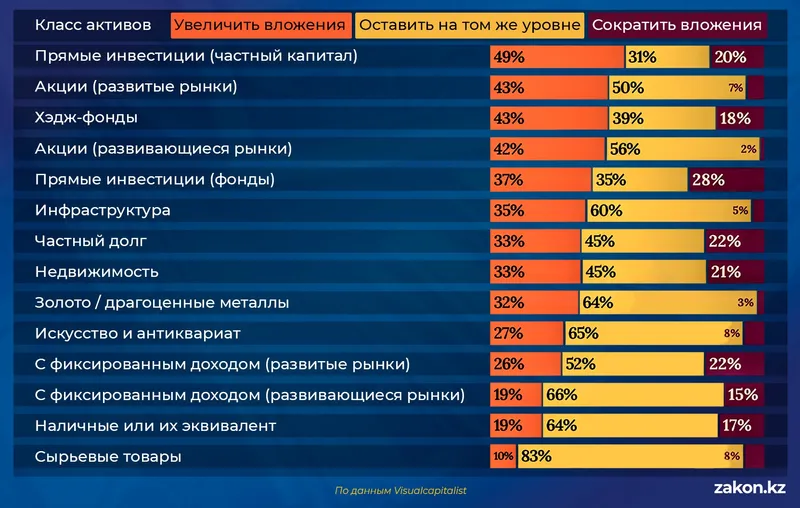

Данные показывают, какие классы активов сверхбогатые инвесторы собираются увеличивать, какие – сохранять на текущем уровне, а какие – сокращать.

Частный бизнес как основной объект интереса

Главный приоритет – Рprivate Еquity, то есть инвестиции в частные, непубличные компании.

Почти половина опрошенных миллиардеров планируют увеличить прямые вложения в такие бизнесы. Еще более трети собираются нарастить инвестиции через специализированные фонды, которые покупают доли в частных компаниях.

Речь идет о владении реальным бизнесом, а не о торговле акциями на бирже. Типичные примеры таких вложений – покупка доли в производственной компании, расширяющей мощности, инвестиции в IT-сервис, выходящий на новые рынки, или участие в капитале медицинской сети, открывающей новые клиники.

Такая стратегия рассчитана на годы и предполагает заработок на росте компаний, а не на краткосрочных колебаниях котировок.

Частные займы как источник стабильного дохода

Дополнительное внимание привлекает Private D ebt – частное кредитование бизнеса вне банковской системы.

Например, в 2024–2025 годах такие фонды, как Apollo Global Management и Blackstone, активно выдавали многомиллиардные кредиты компаниям, которые выкупались с рынка или проводили сделки слияния и поглощения.

Типичный кейс выглядит так: промышленная компания покупает конкурента и вместо банковского кредита привлекает финансирование у фонда Private Debt. Фонд выдает заем на 5–7 лет под повышенный процент, получает жесткие условия контроля – залог активов, ограничения по дивидендам, финансовые ковенанты – и фиксированную доходность выше, чем по облигациям.

Другой пример – финансирование строительства дата-центров в США и Европе. Банки из-за нормативных требований не всегда готовы кредитовать такие проекты в полном объеме. Частные фонды заходят с капиталом, предоставляют заем под 8–12% годовых и получают стабильный денежный поток.

Именно такие сделки и стоят за термином Private Debt. Это прямое кредитование бизнеса с повышенной доходностью и более жесткими условиями защиты инвестора.

Акции развитых и развивающихся стран

Публичные рынки остаются важной частью портфелей.

Более 40% миллиардеров планируют увеличить вложения в акции развитых стран. Схожая доля собирается нарастить инвестиции в акции развивающихся рынков (Еmerging Мarkets) – стран с формирующейся экономикой, включая Казахстан.

Именно об этом говорил казахстанский экономист Эльдар Шамсутдинов еще в апреле 2025 года, когда валюта Казахстана стала привлекать пристальное внимание крупнейших мировых финансовых институтов. Так, аналитики Bank of America назвали тенге "фундаментально недооцененным" и объявили Long KZT своим приоритетным валютным трейдом

Примечательно, что лишь 2% респондентов намерены сокращать долю акций развивающихся стран. Это указывает на сохранение долгосрочной веры в потенциал роста таких экономик, несмотря на их волатильность.

Хедж-фонды и защитные активы

Около 43% опрошенных богачей собираются увеличить вложения в хедж-фонды – фонды, использующие гибкие стратегии и способные зарабатывать как на росте, так и на падении рынков. В условиях нестабильной макросреды такие инструменты ценятся за возможность маневра и диверсификацию рисков.

Инфраструктура, недвижимость, золото, облигации и наличные средства в целом сохраняют свои доли в портфелях. Большинство миллиардеров предпочитают оставить эти активы без существенных изменений. Это означает, что крупнейшие капиталы не ожидают сценария резкого глобального кризиса, который потребовал бы массового ухода в кэш или золото.

А вот сырьевые товары вызывают наименьший интерес к увеличению вложений.

Инвестиционные предпочтения миллиардеров. Фото: Zakon.kz

Вывод для казахстанского инвестора

Стратегия миллиардеров на 2026 год выглядит умеренно рискованной и ориентированной на долгосрочный рост.

Крупнейшие капиталы делают ставку на:

- владение долями в частном бизнесе;

- инвестиции в акции;

- инструменты с предсказуемым денежным потоком.

Для отечественного инвестора эти данные важны прежде всего как индикатор глобальных настроений: мир сверхкрупных капиталов не готовится к "заморозке" экономики, а продолжает искать возможности для развития.

Источник: zakon.kz

Подписывайтесь на наш Telegram-канал. Будьте в курсе всех событий!

Мы работаем для Вас!

Читайте также:

-

16:47, 13 февраля 2026

Казахстан начинает с Фарерами очередной сезон в Лиге наций УЕФА

-

16:44, 13 февраля 2026

Силы ОДКБ направят в Казахстан

-

16:43, 13 февраля 2026

Казахстанцы охладели к золоту: продажи слитков рухнули почти вдвое

-

16:40, 13 февраля 2026

После ледяного дождя в Алматы потеплеет до +11°С

-

16:35, 13 февраля 2026

В Мангистау открыли вторую в стране уникальную станцию скорой помощи