Кредиты не для всех: почему банки РК выдали на 8% меньше займов, несмотря на миллиардные прибыли

© Фото: freepik

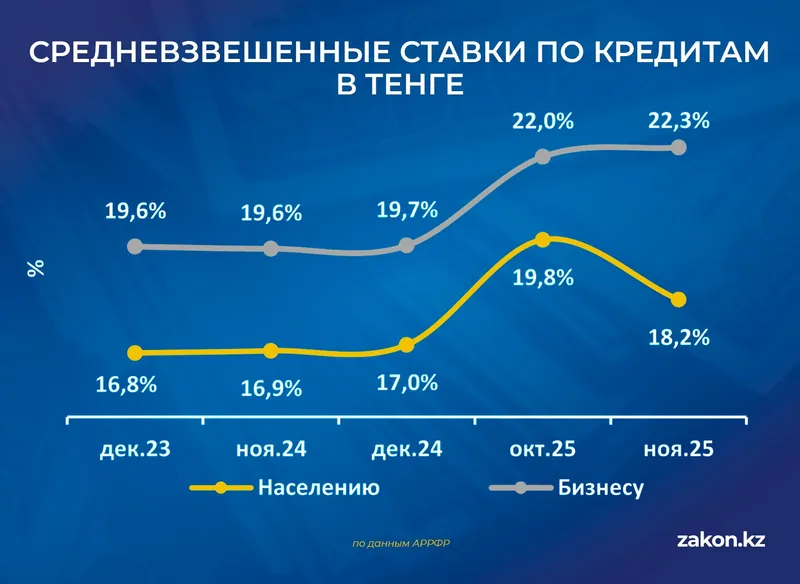

На фоне общего роста ссудного портфеля банков наблюдается снижение объемов выдачи новых займов населению. О том, как новые нормативы влияют на рынок и каково реальное состояние банковского сектора, – в материале Zakon.kz.

Рост портфеля и охлаждение выдачи

Согласно данным Агентства Республики Казахстан по регулированию и развитию финансового рынка (АРРФР), в ноябре 2025 года кредиты банков второго уровня (БВУ) населению продемонстрировали умеренный рост на 1,2%, достигнув 24 574 млрд тенге. С начала года этот показатель увеличился на 18,8%, что свидетельствует о сохранении высокого спроса на финансовые ресурсы. В структуре портфеля потребительские займы составили 16 583 млрд тенге, а ипотека – 6 844 млрд тенге.

Тем не менее, в сегменте новых выдач зафиксировано снижение. В ноябре 2025 года банки выдали населению новых кредитов на сумму 1 568 млрд тенге. Это на 8,0% меньше по сравнению с аналогичным месяцем прошлого года. Снижение коснулось как потребительских целей (–8,1%), так и ипотечного кредитования (–13,3%).

Снижение темпов выдачи в беззалоговом сегменте эксперты связывают с мерами по снижению долговой нагрузки населения. Ранее представитель Нацбанка РК Олжас Кубенбаев выделил ключевые регуляторные факторы:

- ограничение срока потребительских займов до пяти лет;

- введение периода ожидания ("периода охлаждения");

- требование личного присутствия для определенных категорий заемщиков.

Кроме того, с 24 ноября 2025 года постановлением АРРФР №70 были ужесточены требования к заемщикам с высокой долговой нагрузкой. В частности, коэффициент долговой нагрузки (КДН) был снижен до 0,25 для граждан, имевших просрочку свыше 90 дней за последний год.

Фото: Zakon.kz

Также введен запрет на выдачу новых беззалоговых займов при наличии текущих просрочек или недавних фиктивных реструктуризаций. Данные меры направлены на предотвращение дефолтов и обеспечение стабильности финансовой системы, – считает регулятор.

Банковский сектор: спад прибыли

Общее положение дел в банковском секторе Казахстана остается стабильным. На 1 декабря 2025 года в стране работают 23 банка второго уровня. Совокупные активы сектора составили 68 344 млрд тенге, увеличившись с начала года на 11,0%.

Ключевые показатели сектора:

- Ликвидность. Банки сохраняют значительный запас высоколиквидных активов – 19 819 млрд тенге (29% от совокупных активов). Это гарантирует выполнение обязательств перед клиентами в полном объеме.

- Собственный капитал. В ноябре этот показатель вырос на 4,6%, составив 10 418 млрд тенге.

- Чистая прибыль банков. За 11 месяцев 2025 года составила 2 505 млрд тенге, что на 7,2% больше, чем за аналогичный период прошлого года.

- Рентабельность. Отмечается небольшое снижение доходности на фоне ужесточения правил.

Коэффициент рентабельности активов (ROA) на 1 декабря составил 4,2% против 4,6% в конце 2024 года.

Уровень займов с просроченной задолженностью свыше 90 дней (NPL) в общем портфеле составил 3,7% (1 585 млрд тенге). В сегменте кредитов населению этот показатель находится на уровне 4,6%. При этом банки обеспечивают высокий уровень покрытия провизиями – 63,3%, что свидетельствует о готовности системы к возможным рискам.

Фото: Zakon.kz

В целом отметим, что рынок кредитования в Казахстане проходит этап качественной трансформации. Банки продолжают кредитовать экономику и население, однако фокус смещается на более качественных заемщиков. Укрепление тенге к доллару США (на 3,4% за ноябрь) также способствовало снижению доли валютных займов, которая теперь составляет менее 9% от общего портфеля. В 2026 году ожидается сохранение текущих трендов: стабильность банковской системы при более взвешенном подходе к выдаче потребительских займов.

Ранее мы рассказали, что в 2026 году в Казахстане готовится ряд изменений в правилах ипотечного кредитования.

Источник: zakon.kz

Подписывайтесь на наш Telegram-канал. Будьте в курсе всех событий!

Мы работаем для Вас!

Читайте также:

-

14:59, 13 января 2026

Железная дорога пустеет, а небо «качает» деньги: на чем передвигаются жители Казахстана

-

14:32, 13 января 2026

Ержан Казыхан назначен представителем президента Казахстана на переговорах с США

-

14:10, 13 января 2026

Минэнерго опровергло поставки казахстанской нефти на Ферганский НПЗ

-

14:01, 13 января 2026

Когда и где окунуться в прорубь в Астане на Крещение

-

13:54, 13 января 2026

В Казахстане предлагают фиксировать цены на жилье